1.本周车市概述

3月28-31日,乘用车零售43.8万辆,同比下降5%,环比上周增长180%,较上月同期增长51%。乘用车批发48.4万辆,同比增长31%,环比上周增长114%,较上月同期增长45%。初步预估:3月1-31日,乘用车零售150.1万辆,同比下降15%,环比上月日均增长8%,全月总体环比增长20%。乘用车批发177.3万辆,同比下降4%,环比上月日均增长10%,全月总体环比增长22%。

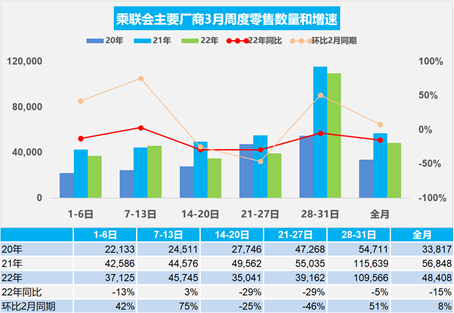

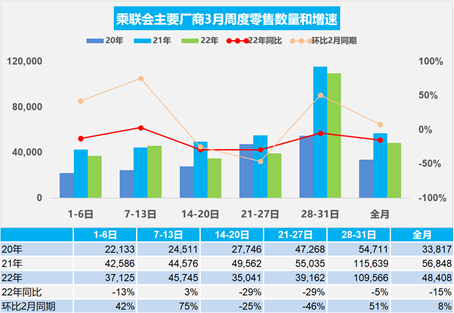

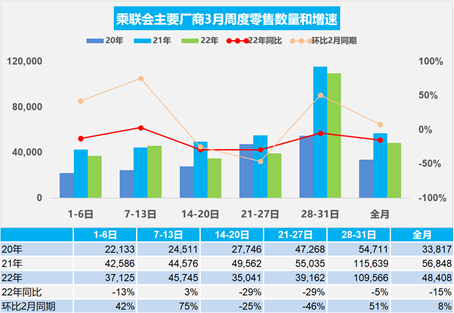

2.3月乘用车市场周度零售走势

今年3月第一周总体狭义乘用车市场零售达到日均3.7万辆,同比下降13%,相对今年2月的一至二周均值增42%。3月第二周总体狭义乘用车市场零售达到日均4.6万辆,同比增长3%,相对今年2月的一至二周均值增75%。3月第三周总体狭义乘用车市场零售达到日均3.5万辆,同比下降29%,相对今年2月的第三周销量下降25%。3月第四周总体狭义乘用车市场零售达到日均3.9万辆,同比下降29%,相对今年2月的第四周销量下降46%。初步统计:3月第五周总体狭义乘用车市场零售达到日均11.0万辆,同比下降5%,表现相对顽强,相对今年2月的第四周销量增长51%。由于1-2月的生产改善明显,2月下旬的零售回升较明显。乘联会数据,2月实现零售同比增长5%的水平是较好的表现。今年3月第一周是6天,而2021年3月第一周的时间是7天,工作日多一天。虽然同期对比是1-6日,但工作日少的问题仍对今年3月第一周的销量带来一定的干扰。3月第二周的市场表现较好,零售相对回暖明显,但第三周开始的市场走势严重异常,由于个别地区的生产静止,消费暂停,形成各厂商的销量明显大面积回落。3月的零售日均4.8万辆,日均同比下降15%,走势偏低,实际的压力更大一些。虽然3月初零售仍是正常态势,但中旬开始的疫情和市场变局超预期复杂,个别汽车生产主要基地地区出现全面静止的新格局,静止格局超预期,因此对全月市场总量难以判断。虽然3月一至四周环比2月同期下降10%,但考虑到经销商的目标销量压力,最后一周还是有季度末的交车冲刺,加之还有上半个月较正常状态,因此3月零售不必严重悲观,最终数据可能修正稍好些。

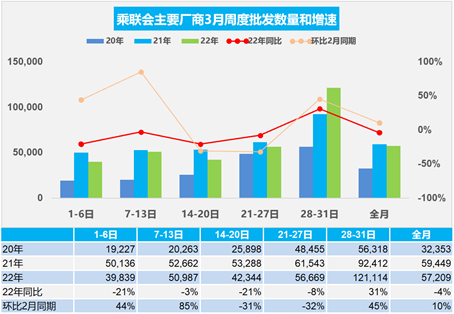

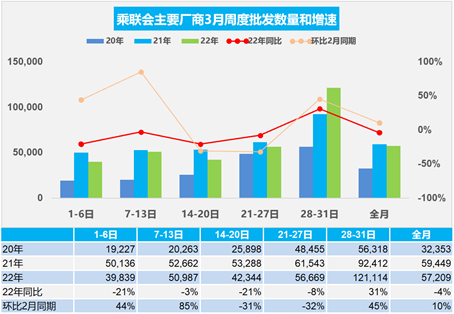

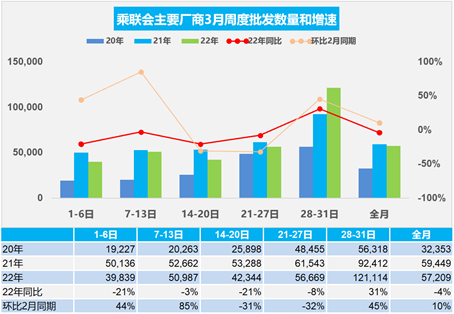

3.3月乘用车市场周度批发走势

3月第一周的乘用车厂商批发达到日均4.0万辆,同比下降21%,是正常的3月初开局缓慢的调整。3月第二周的乘用车厂商批发达到日均5.1万辆,同比下降3%,属于正常的3月初逐步走强的特征。3月第三周的乘用车厂商批发达到日均4.2万辆,同比下降21%,表现相对严重偏低,这是个别地区非正常的生产销售静止的的新特征。3月第四周的乘用车厂商批发达到日均5.7万辆,同比下降8%,表现相对改善。3月第五周的时间紧目标重,乘用车厂商批发达到日均12万辆,同比增长31%,表现相对企稳,厂商月度销量目标的努力有一定效果。由于2月春节后车企快速恢复正常产销状态,2月的经销商有较好补库,车市产销相对平稳。整体经济下行,购车人群可能会出现两极化,即刚需购车与改善型购车。目前较强的是改善型需求。3月受到疫情复发影响,以及新能源普遍涨价等原因,短期传统车市场支撑不足。节后疫情又在多地爆发,对供应链和客流进店会有一定影响。经销商的提货需求不是很强烈。虽然疫情因素对部分地区的生产带来严重的停滞性影响,但面临季度末的目标压力,最后一周的厂商批发销量是明显回升的。

4.汽车行业利润剧烈下滑

2022年1-2月份工业企业利润增幅放缓。2021年,全国规模以上工业企业实现利润总额87092.1亿元,比上年增长34.3%,比2019年增长39.8%,两年平均增长18.2%。2022年1-2月份,全国规模以上工业企业实现利润总额11575.6亿元,同比增长5.0%,增速较上年下降巨大。2022年1-2月份,全国规模以上工业企业利润同比增长5.0%,2022年汽车行业利润总体表现较差,收入增6%,利润总体同比下降10%。由于上游涨价的成本上涨过快,导致汽车销售利润率5.4%仍是近期低位。2022年1-2月汽车行业利润总体表现较差,收入增6%,成本增长8%,利润总体同比下降10%,相对低于整个工业企业利润增5%的平均水平,汽车行业压力较大。结合前几年的利润率下行趋势看,汽车行业利润下滑幅度明显改善,市场压力急剧增大。能够促进利润明显改善主要是豪华车的生产恢复,前期的芯片损失导致豪华车的生产低迷,影响了巨大的利润增速。未来的的豪华车恢复增长,汽车行业利润仍会改善。

5.主力新能源车企的2021年效益较强

2021年上市公司主力车企的营收表现相对较强,其中营收表现特别突出的是小鹏汽车,营收增长259%,理想汽车营收增长186%,特斯拉营收增长71%。传统车企中,比亚迪增长38%,长城汽车增长32%,吉利汽车增长10%。总体来看,主力车企营收表现都是很不错的。主力车企的平均销售价格总体来看都是比较高的水平,尤其是蔚来汽车平均单辆销售价格达到39万的水平,持续大幅的提升,表现相对优秀;而小鹏汽车的均价也达到20万元以上的水平,理想汽车的平均销售均价也达到30万元左右的水平,表现相对是较强的。从毛利的表现来看,特斯拉的毛利率,处于相对较高状态,达到25%的较高水平,而且过去三年的毛利率在逐步的提升之中,2020年毛利率达到21%,今年毛利率达到25%的水平,表现相对较强,说明成本下降优势明显。2021年理想汽车的毛利率也达到21.3%的较高水平,蔚来汽车毛利率达到18.9%的很好水平。从各项费用的表现来看,特斯拉费用是相对比较低的,市场销售和管理费用综合起来,特斯拉费用是8%的水平,而蔚来汽车和理想汽车是在近20%的水平,小鹏汽车达到25%的水平。目前蔚来汽车,小鹏、理想的整个库存周转的时间也是相对较小的,尤其蔚来汽车只有20天的周转时间,理想车是22天的周转时间,吉利汽车也达到20天的周转时间,都很优秀。

6.比亚迪停售传统燃油车是世界车企的榜样

上周比亚迪公布3月销量数据。比亚迪3月的新能源销量创新高,DM系列同比高速增长,同时比亚迪宣布停产传统燃油车,多款新品助力销量持续突破。根据公司战略,未来不再生产燃油车型,将专注于纯电及插混板块。比亚迪2月销量新能源已占比95%以上,公司专注于新能源车型将优化产品结构,实现更优规模效应。2022年海洋生物系列及军舰系列将有海豹、海鸥、巡洋舰07、驱逐舰07等多款新品陆续上市,销量有望持续突破。比亚迪停售传统燃油车是世界车企的榜样,由于刀片电池的技术突破和DM-i混动技术的技术突破,加上自身强大的垂直一体化的产业能力,自主自强,用插混车型竞争替代燃油车型,实现良好的消费升级,对国际品牌燃油车实现有效的替代。由于比亚迪产品制造体系的独特模式,形成较强的独特优势,传统燃油车有自己的独特优势,短期内其他国际车企难以效仿比亚迪的选择。