车市扫描 周度分析(2021年11月15日-11月21日)

时间: 2021-11-24 17:06

来源:

作者:汽车市场研究分会

1.本周车市概述

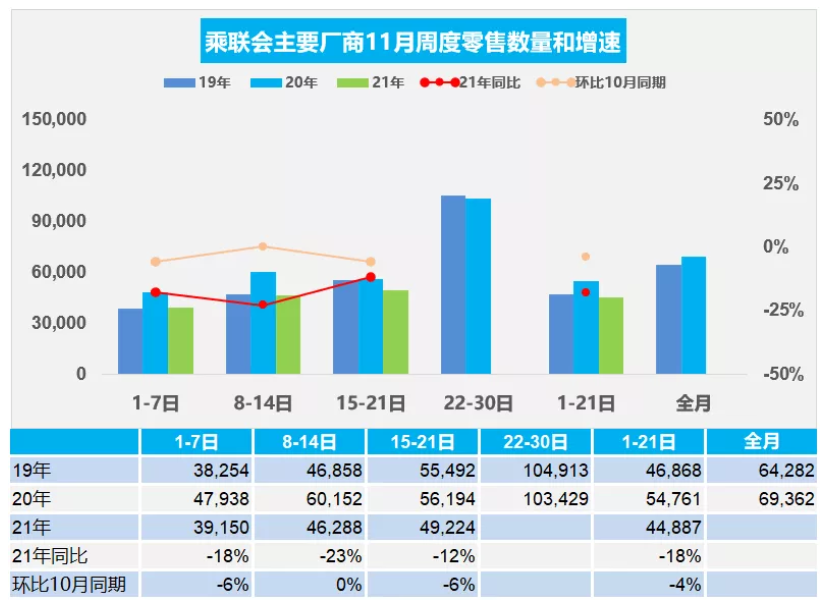

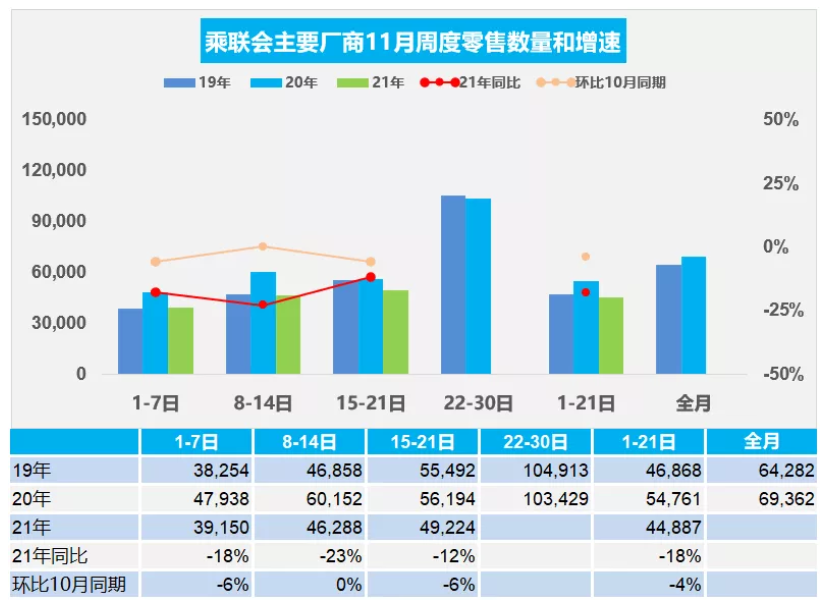

2.11月乘用车市场周度零售走势

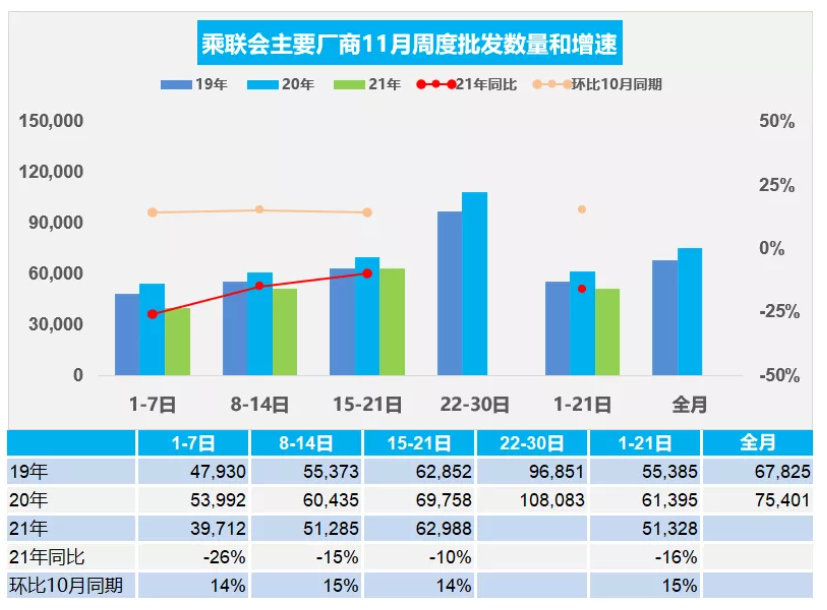

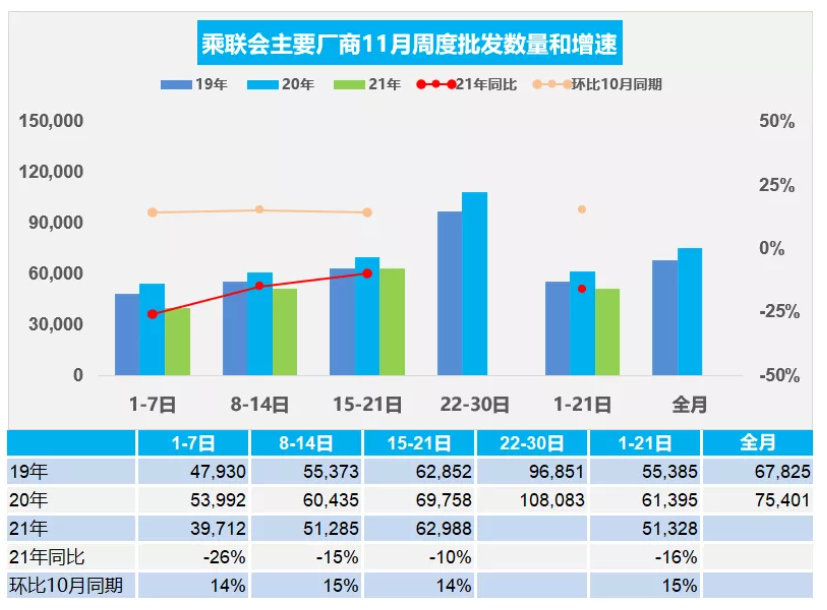

3.11月乘用车市场周度批发走势

4.广州车展体现中国车市可持续增长的韧性强

5.2021年1-9月新能源车锂电池9300万度

6.个别合资遭退股是必然趋势

推荐内容

1.本周车市概述

2.11月乘用车市场周度零售走势

3.11月乘用车市场周度批发走势

4.广州车展体现中国车市可持续增长的韧性强

5.2021年1-9月新能源车锂电池9300万度

6.个别合资遭退股是必然趋势