经销商集团发展的国际经验

2024年5月28日到30日,以 “拓新径 强质效”为主题的中国汽车经销商大会在宁波举行。中国汽车流通协会宋涛先生,就“经销商集团发展的国际经验”发表了主旨演讲。

中国汽车流通协会 宋涛

中国的百强经销商集团评选从2009年开始,就一直把相关的结果和国际协会进行分享。去年的珠海年会期间,以及今年初的美国NADA年会期间,中国汽车流通协会就中国汽车市场的发展状况、渠道模式的变革、经销商集团的业务转型、未来发展的机会和挑战,与美国、欧盟、澳洲、巴西等多个国家的协会进行了深入交流。通过“走出去”,“请进来”,帮助我们中国经销商集团借鉴其它市场的发展经验,为我们所用。考虑到中国汽车行业的新车销量和经销商的数量,单一国家市场和中国进行规模对比最合适的国家是美国。中美两国的百强经销商集团,从网络数量、营业收入、新车销量、二手车销量这几个维度进行对比。

可以明显发现,中美两国的百强经销商集团群体对比,呈现明显的“两高两低”的形态。

网络数量上:中国的百强经销商集团,6447家,大幅领先美国百强经销商集团的3935家,一共多了2500家店左右

营业收入上:以人民币来衡量收入,中国的百强经销商集团是19317亿左右,而美国的百强集团总营收奖金23913亿左右,多了近5000亿人民币。美国的百强集团以较少的店数,获得了更大的营收,主要原因在于美国新车单车价格高于中国,且二手车的交易台数远超中国经销商。

新车销量上:中国的百强集团新车销量707万台,而美国经销商百强的销量是353万台, 中国百强集团比美国百强集团多了350万台的新车销量

二手车销量上:中国的百强集团只有132万台,而美国的百强集团有420万台, 美国百强集团比中国百强集团多了300万台左右的二手车销量。

对比两个目前东西半球规模最大领跑者集团,也就是中国和美国两家最大规模的经销商集团,可以发现,两家企业在新车和售后收入上,东半球的领跑者集团甚至还略高于西半球的领跑者集团分别有近200亿和20亿,但是在二手车这个业务上,西半球领跑者集团比东半球领跑者集团多了近650亿左右,源于二手车的收入,拉开了两个公司的收入差距。进一步分析,我们可以发现,在二手车的总销量和总毛利表现上,西半球的领跑者集团也是领先东半球的领跑者集团。这一点也可以从二手车单台收入和单台毛利的效率指标上得到体现。

沈会长之前在各个会议场合中提到,经销商集团一定要抓住市场机遇,做好二手车业务。通过东西半球的领跑者集团的比较,可以发现,我们中国的经销商集团二手车业务,还有很大的成长空间。

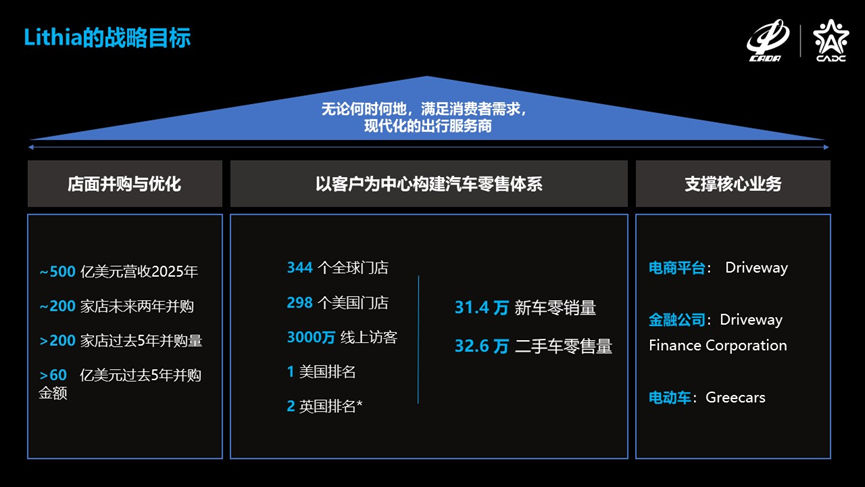

西半球这家领跑者集团,也就是美国最大的经销商集团Lithia,我们通过更进一步的分析,希望可以给中国的汽车经销商集团提供一些借鉴思路和发展经验。Lithia这家企业,可以追溯到1946年,当时创始人Walt DeBoer在俄勒冈州开设了一家克莱斯勒店。1968年,Deboer第二代成员Sid DeBoer先生接手经营,并且在1996年将公司成功上市,成为美国6家上市汽车经销商集团之一。目前Deboer家族的第三代经营这家企业,企业的愿景是“无论何时何地,满足消费者需求,现代化的出行服务商”。经过多年的发展,Lithia通过不断的店面并购和优化,以客户为中心构建了汽车零售体系,并且开发了多种支撑业务。

并购上来看,Lithia已经确立了目标,2025年实现500亿美元的营收,并且预计在近两年还要持续并购200家门店。在过去5年中,Lithia花费了超过60亿美元,并购了超过200家门店。以客户为中心,Lithia不仅有庞大的线下门店资源,并且依靠自有的Driveway电商平台,完美实现线上线下打通。目前Lithia有344家全球门店,分布在美国,加拿大和英国。其中最主要的美国市场,有298家门店。集团目前在美国市场排名第一,2024年完成Pendragon的收购之后,在英国市场将排名第二。目前Lithia的电商平台每年有超过3000万的独立访客,每年的新车零售量31.4万台,二手车零售量32.6万台。

为了支撑核心业务,Lithia开发了自有的电商平台Driveway, 这一平台充分实现了消费者买车,卖车(包含置换),维修,金融服务,交车的全链路在线服务。另外,Lithia成立了自有的金融公司,以及开发了电动车的平台Greecars, 为经销商集团下一步的业务转型做好了充分的准备。

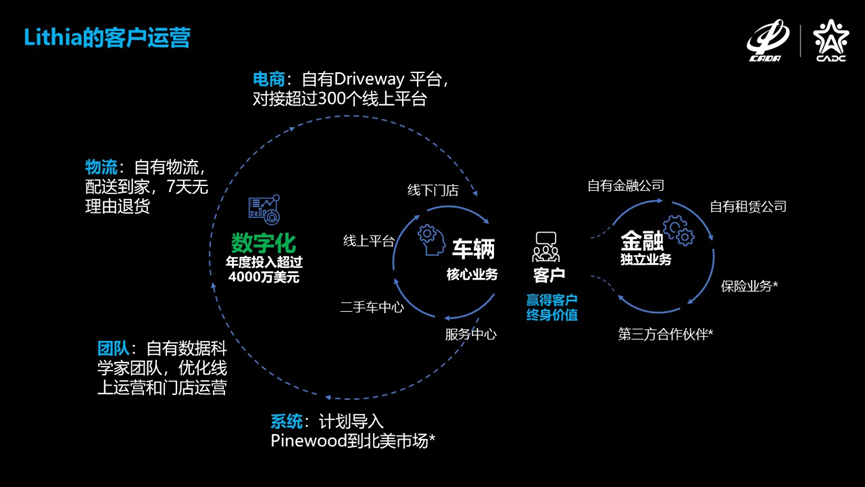

Lithia始终围绕客户,致力于赢得客户终身价值。Lithia将整个公司的业务分为两块,车辆业务和金融业务,车辆业务是核心业务,金融业务是独立业务。

车辆业务中,Lithia打通了线下门店和线上平台,并且与二手车中心,服务中心共同构成车辆基础服务。数字化是Lithia的零售模式重构及持续并购的重要保障。Lithia每年平均投入的数字化预算超过4000万美元,建立了电商平台,完全自有的Driveway平台,通过自有的物流,进行配送到家,并且可以7天无理由退货。Lithia还组建了自有的数据科学家团队,优化线上运营和门店运营。通过收购英国的经销商集团Pendragon, 实现对于Pinewood软件上的投资,并计划帮助导入Pinewood产品到北美市场,基于云计算模式进行系统交付。

金融业务中,Lithia建立了自己的汽车金融公司及租赁公司,并且在2024年开展测试保险业务,与第三方合作伙伴提供金融服务在英国和加拿大。在Lithia看来,如果没有金融业务及租赁业务的加持,高品质的二手车就无从谈起,消费者循环购车,修车,卖车就无法得到闭环管理。所以尽管目前Lithia的自有金融业务处于亏损状态,但仍然计划持续投入。

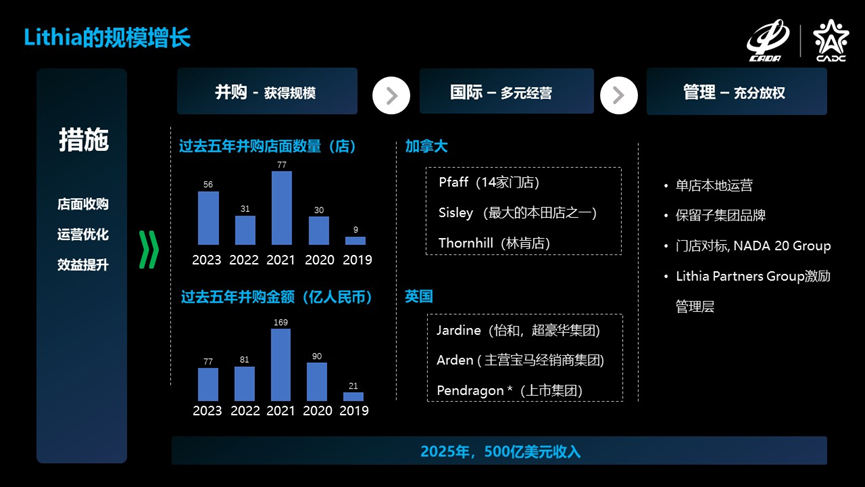

Lithia 计划在2025年底,实现500亿美元的营收,通过持续的门店收购,运营优化,实现效益增长。

并购是为了获得规模,向主要对手AutoNation学习,最大化实现规模优势。过去5年,Lithia一共购买了超过200家门店,收购金额总计超过400亿人民币。并购的高峰发生在2021年。国际化,为了多元化经营,向另一个对手Penske学习,实现国际布局。Lithia2021年在加拿大收购了Pfaff集团,开始布局加拿大市场。2023年开始大举进入英国市场,在并购Jardine的基础上,随后又完成了Pendragon的收购协议,预计在2024年完成最终并购,Lithia将成为英国第二大经销商集团,营业额将达到50亿英镑。

Lithia在管理上,始终遵循充分放权的原则,依靠单店独立运营,保留收购之后的子集团品牌。从Lithia的第二代创始人Sid先生开始,一直运用经销商业绩对标,进行门店管理,也一直积极参加美国经销商协会NADA的20 Group项目。此外,为了更好激励经销商的管理层,Lithia通过其Lithia Partners Group计划,充分授权经销商的管理层进行业务决策,甚至进行区域的并购,并且基于绩效获得更多的股票期权。

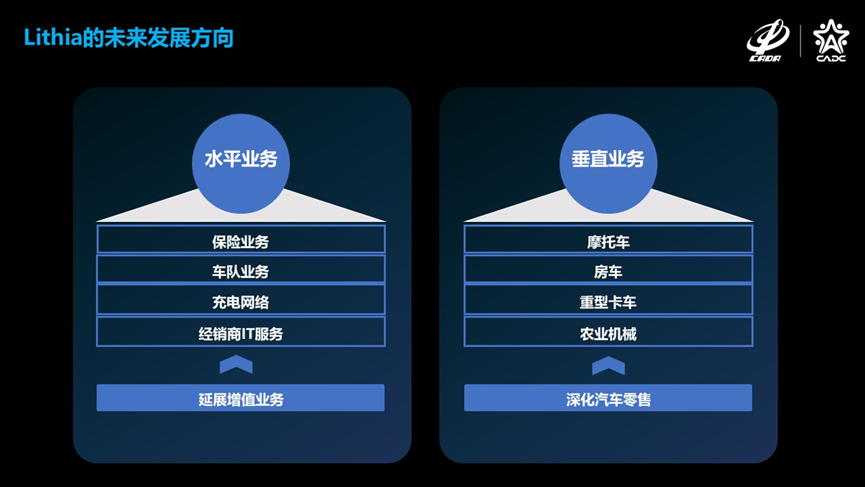

对于经销商集团的未来发展,Lithia也有非常清晰的计划,分为两个部分。水平方向,延展增值业务,通过保险业务,车队业务,充电网络,以及经销商IT服务进行扩展。垂直方向,利用其乘用车领域的优势,深化汽车零售,扩展到摩托车,房车,重型卡车,以及农业机械。所以2025年之后,Lithia实现了500亿美元的营收目标,还会不断发展。这一点也给我们中国的经销商集团启示,如何规划集团的未来发展方向,从水平方向,还是垂直方向,获得业务增长的机会。汽车经销商这个行业,在全球各个国家都起着发展经济和保障就业的重要作用,希望通过Lithia的这个案例分享,给中国的经销商集团提供一些思路和借鉴,未来获得更大的发展。