1、本周车市概述

3月1-12日,全国乘用车市场零售41.4万辆,同比去年下降17%,较上月同期下降11%。今年以来累计零售309.4万辆,同比去年下降19%;全国乘用车厂商批发45.2万辆,同比去年下降18%,较上月同期增长6%。今年以来累计批发351.8万辆,同比去年下降16%。

3月1-12日,全国新能源车市场零售13.1万辆,同比去年增长9%,较上月同期增长15%。今年以来累计零售90.1万辆,同比去年增长21%;全国乘用车厂商新能源批发14.2万辆,同比去年增长26%,较上月同期下降1%。今年以来累计批发102.7万辆,同比去年增长21%。

2、3月全国乘用车市场周度零售走势

第一周日均零售3.1万辆,同比去年3月同期下降16%,环比上月同期下降14%。第二周日均零售3.7万辆,同比去年3月同期下降18%,环比上月同期下降8%。3月1-12日,乘用车市场零售41.4万辆,同比去年同期下降17%,较上月同期下降11%;今年以来累计零售309.4万辆,同比去年下降19%。短期外部经济体通胀压力不减,进出口在短期内或将持续受到逆全球化的影响,地产相关产业恢复相对缓慢。随着春节后的车市逐步回暖,通过地区性的刺激政策对强依赖线下接触的购车服务市场信心提振明显。从3月前两周来看,终端客流转化率不高,消费者观望情绪重,整体需求偏弱。3月乘用车市场零售向好,但各地促销战带来车市混乱。新能源2月开始降价潮流,3月燃油车卷入,预计3月新能源市场也会出现一定观望。随着国六A清库存的压力,各地政府、各车企厂商大力度的促销,火爆的背后是以需求的集中释放为代价,对后续汽车市场的正常秩序带来压力。

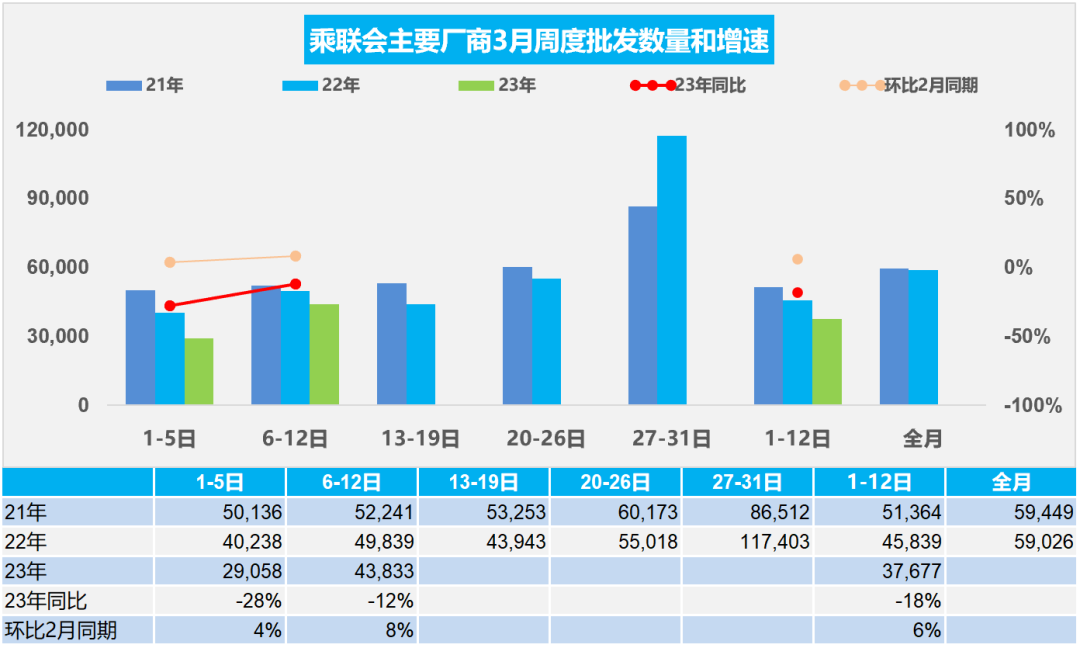

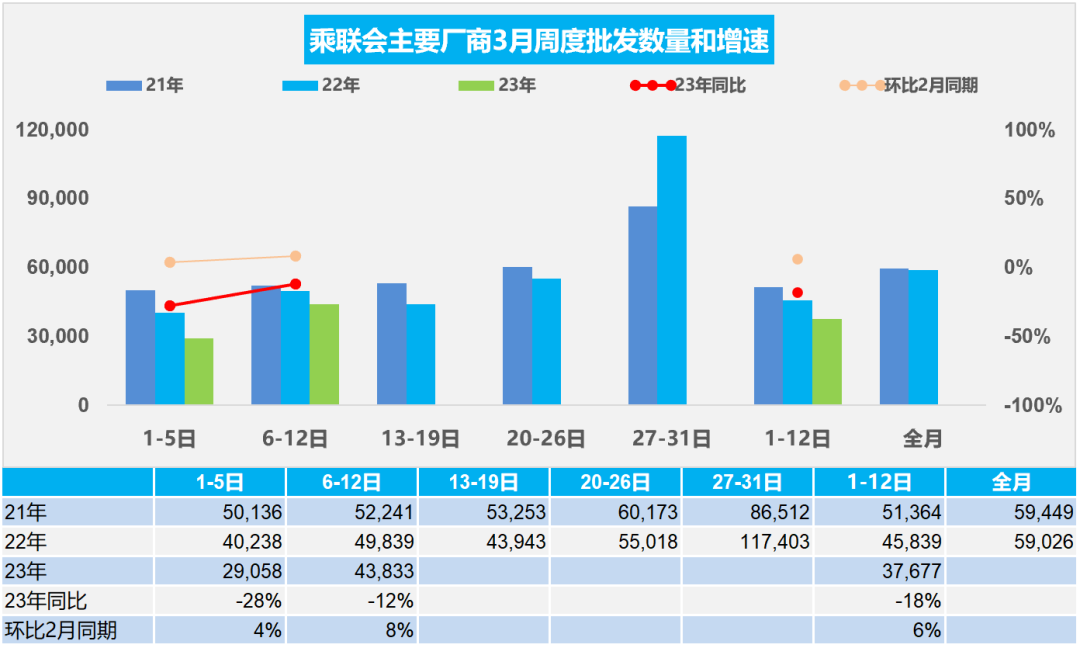

3、2月全国乘用车市场周度批发走势

第一周批发日均2.9万辆,同比去年3月同期下降28%,环比上月同期增4%。第二周批发日均4.4万辆,同比去年3月同期下降12%,环比上月同期增长8%。3月1-12日,全国乘用车厂商批发45.2万辆,同比去年同期下降18%,较上月同期增长6%;今年以来累计批发351.8万辆,同比去年下降6%。3月车市环境复杂,农民工返乡就业利好下级市场消费提振。近期出口降速后的国际贸易转内销,内循环趋势加速也将成为内需增长的动力来源。当前国内油价已回落至7元区间,价格水平已与10年前相当,配合此次燃油车降价,短期内燃油车份额降幅有望放缓。前期新能源车连续两年多的暴增,碳酸锂等资源价格暴涨带来利润暴增,随之而来的上游资源和中游电池产业的投资力度很强,前几年锂矿的投资热带来供给过剩和消费电子的剧烈萎缩,电池成本下降,有利于新能源车盈利压力的改善。

4、2月皮卡市场分析

根据乘联会皮卡市场信息联席会数据,2023年2月份皮卡市场销售4.3万辆,同比增25.2%,处于近5年的高位水平,增幅稍低于轻卡的44%,皮卡总体表现较稳。2月环比增40.1%,增幅较大。今年的新特点是县乡市场的皮卡销量市占率超过比去年4个百分点,有效地抵冲了大城市的皮卡萎缩。由于去年疫情下皮卡生产受阻,今年的皮卡生产形势改善,促成2023年2月皮卡的生产和外销出口表现较好,尤其是出口0.74万辆的持平去年2月,这也是汽车行业共同体现的出口外销走好的特征。2023年1-2月的总体皮卡销量7.4万,增速-3.1%,走势相对平稳。2月皮卡厂家销量排名是国内外市场销量共同贡献的。长城汽车保持强势皮卡领军,部分皮卡企业抓住出口机遇实现强势增量,长城皮卡和上汽大通、江淮汽车和福田汽车的出口走势很强,出口占部分厂家总量超30%。国内零售市场的主力厂家皮卡走势仍是较稳,江铃汽车和郑州日产走势很好,长城、江铃、郑州日产、江西五十铃的皮卡一超三强格局相对稳定。在2月皮卡走势顽强的良好起步下,2023年的皮卡市场仍将强势表现。

5、2月新能源专用车销量1.73万增66%

2023年1月的新能源专用车市场销量5,799辆,同比下降26%,环比下降91%。在1月修整后,2月销量达到1.73万辆,同比增长66%,环比增长199%,去年12月的补贴退出透支已基本修复。新能源专用车走势已经大幅强于传统轻型车市场。1-2月的新能源专用车的氢燃料车有101辆,插混132辆,而纯电动是绝对核心主力。专用车的小品种车型增长较快,这也是我们鼓励公共领域电动化政策推动的方向。轻客、重卡和微卡等同比增长较强。随着蓝天保卫战的持续推进,柴油车的发展面临巨大危机,非限购大中城市的新能源车占比增长较快。路权是新能源物流车的核心,电动物流车获得优势路权,促进行业发展。

6、乘用车价格段市场结构分析

根据乘联会数据,全国乘用车市场价格段走势持续上行,高端车型销售提升明显,中低价车型销量减少,这是消费升级的推动,同时也是因为2021年以来芯片缺损带来的主力车型供给不足所造成结构性损失。2023年的车购税减半优惠政策退出进一步强化车市结构特征。今年1-2月5万元以下车型的销量占比目前仅有3%,2021-2022较2020年的占比持续上升,主要是微型电动车的销量贡献。5-10万传统车型的销量下滑与新能源车的增长抵消后,5-10万元车型销量仍偏低。在价格段市场内,动力分布是相对不均衡的。其中在5万元以下市场纯电动的表现最为强,而插电混动是在高端市场表现相对是分布最强,而混合动力是在20-30万元,表现相对较强。