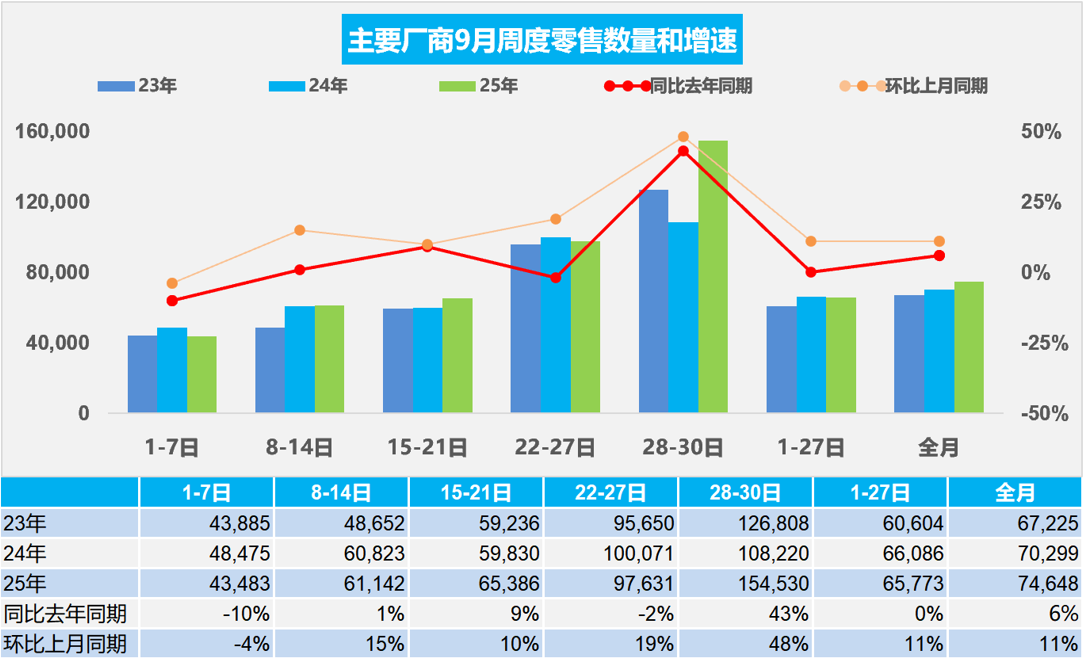

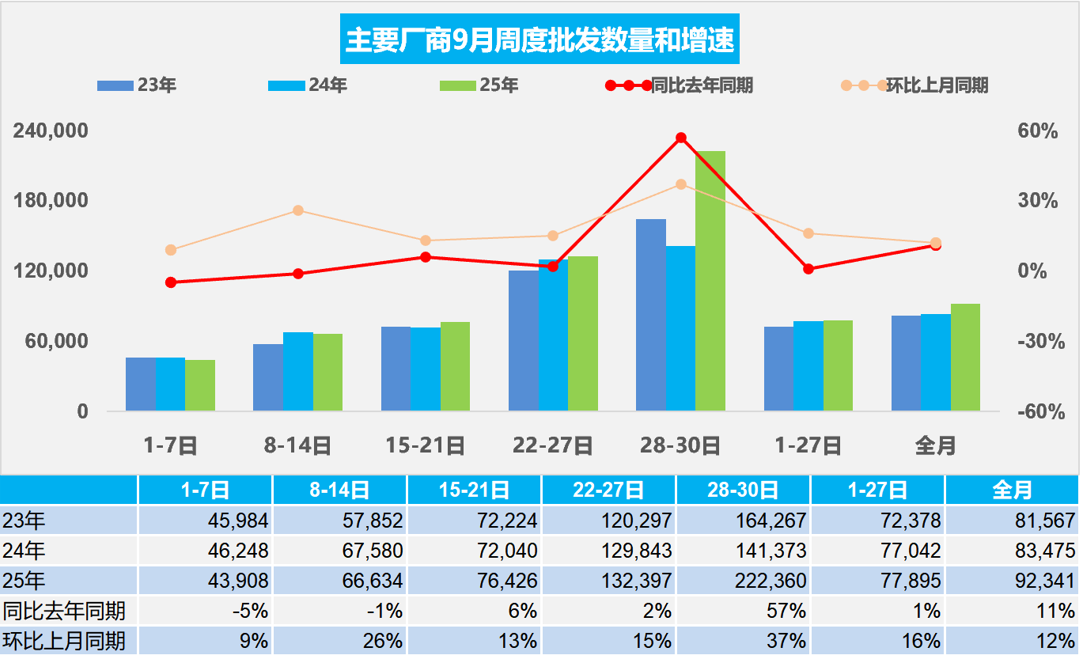

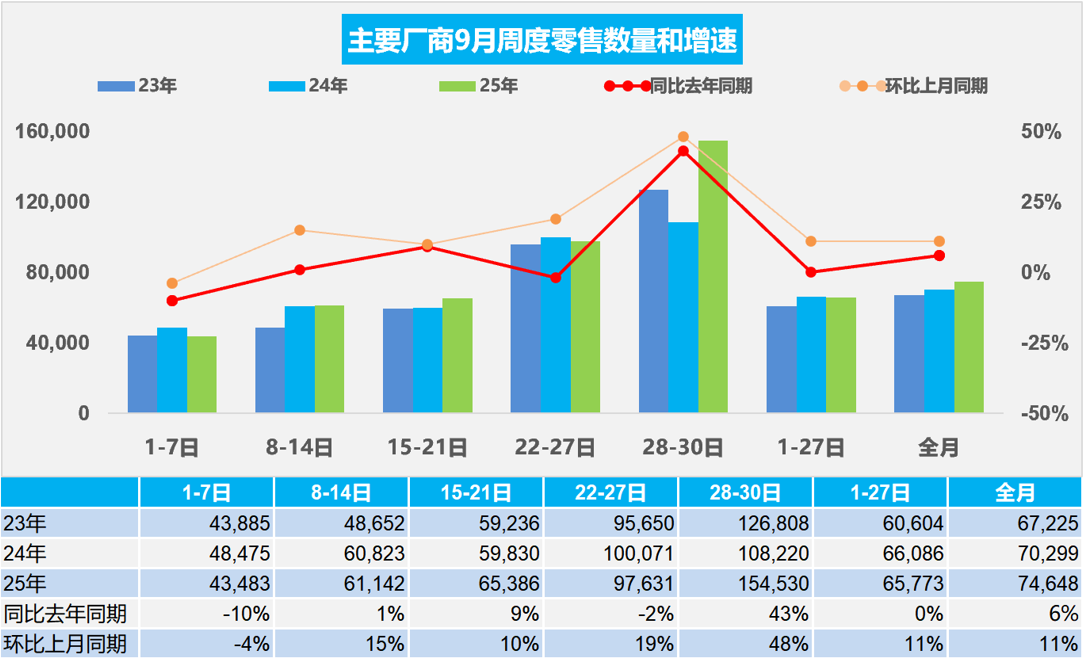

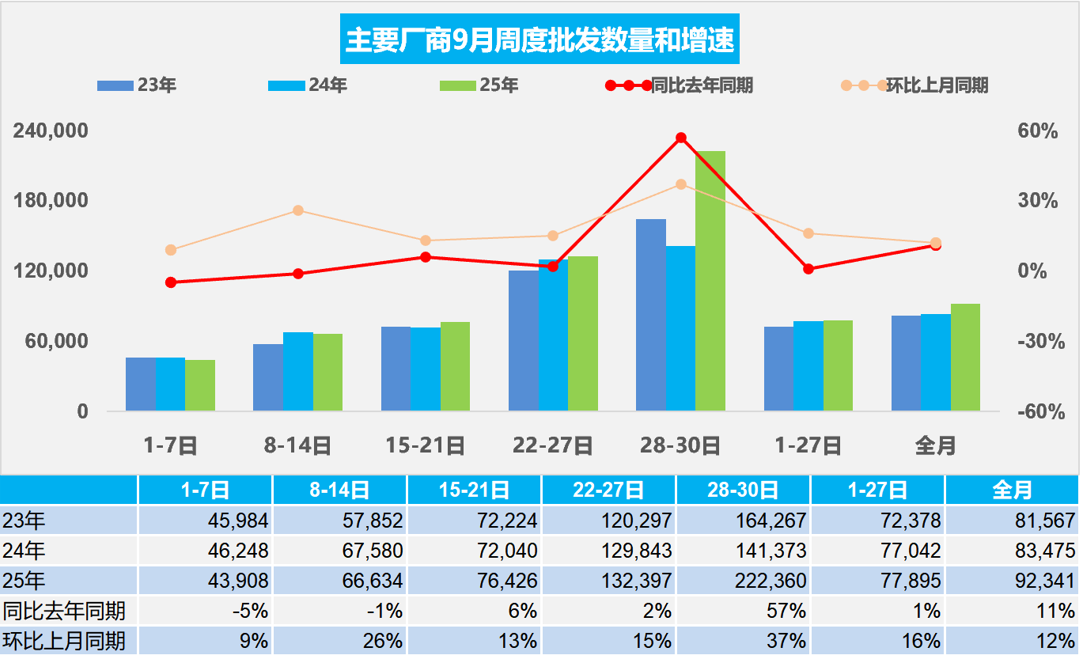

初步统计:9月1-30日,全国乘用车市场零售223.9万辆,同比去年9月增长6%,较上月增长11%,今年以来累计零售1,700.4万辆,同比增长9%;9月1-30日,全国乘用车厂商批发277.0万辆,同比去年9月增长11%,较上月增长12%,今年以来累计批发2,081.2万辆,同比增长13%。初步统计:9月1-30日,全国乘用车新能源市场零售130.7万辆,同比去年9月增长16%,较上月增长17%,全国乘用车新能源零售渗透率58.5%,今年以来累计零售887.8万辆,同比增长24%;9月1-30日,全国乘用车厂商新能源批发148.9万辆,同比去年9月增长21%,较上月增长15%,全国乘用车厂商新能源批发渗透率53.8%,今年以来累计批发1,043.3万辆,同比增长32%。9月第一周全国乘用车市场日均零售4.3万辆,同比去年9月同期下降10%,较上月同期下降4%。9月第二周全国乘用车市场日均零售6.1万辆,同比去年9月同期增长1%,较上月同期增长15%。9月第三周全国乘用车市场日均零售6.5万辆,同比去年9月同期增长9%,较上月同期增长10%。9月第四周全国乘用车市场日均零售9.8万辆,同比去年9月同期下降2%,较上月同期增长19%。9月第五周全国乘用车市场日均零售15.5万辆,同比去年9月同期增长43%,较上月同期增长48%。初步统计:9月1-30日,全国乘用车市场零售223.9万辆,同比去年9月增长6%,较上月增长11%;今年以来累计零售1,700.4万辆,同比增长9%。2025年9月开局的车市零售走势平稳,相对于2023年基本持平,但弱于2024年9月初的表现。由于2024年7月底开始的国家以旧换新政策加力扩围,带动8月零售走强超预期,但厂商的8月目标并不高,因此部分经销商去年8月末销量转到9月初,实现月度销量进度的更均衡,受此影响今年9月初的车市出现一定的负增长,尤其是部分地区的以旧换新补贴政策实施更考虑补贴的可持续性,因此部分地区的销量走势偏慢。由于去年9月17日是中秋节,周度销量基数偏低,因此第三周的同比表现较好,但增长没有超越周度的日均贡献,市场走势仍相对平稳。本次成都车展推出大量新款车型,部分新品定价一步到位,引发热销。目前车市的乘用车百人保有量偏低与高端车型过多的供需矛盾加大。这些车展车型更多的是“523”的特色,车长5米、宽度近2米、轴距近3米,目前仍处缓慢增长期,由于缺乏爆款的入门级普及类重磅车型,新品贡献度低于预期。9月进入“金九银十”传统旺季,叠加国补资金全面落地及地方性购车补贴密集跟进,部分地区补贴先到先得,消费者购车热情释放。目前地方补贴政策偏向于补贴高价车型,一些地方推出分档补贴的政策,不利于主流车市的发展,不利于小城县乡市场的车市普及。9月末的车购税免税政策到期前的推动效果逐步体现。9月第一周全国乘用车厂商日均批发4.4万辆,同比去年9月同期下降5%,较上月同期增长9%。9月第二周全国乘用车厂商日均批发6.7万辆,同比去年9月同期下降1%,较上月同期增长26%。9月第三周全国乘用车厂商日均批发7.6万辆,同比去年9月同期增长6%,较上月同期增长13%。9月第四周全国乘用车厂商日均批发13.2万辆,同比去年9月同期增长2%,较上月同期增长13%。9月第五周全国乘用车厂商日均批发22.2万辆,同比去年9月同期增长57%,较上月同期增长37%。初步统计:9月1-30日,全国乘用车厂商批发277.0万辆,同比去年9月增长11%,较上月增长12%;今年以来累计批发2,081.2万辆,同比增长13%。随着反内卷工作的不断深入,头部车企在努力维护市场价格的相对稳定,并保障产业链的资金逐步改善,降低经销商的库存压力,因此自身的盈利压力仍很大,厂商国内销量提升更为谨慎。国内稳健出口强,二季度以来中国汽车出口局面向好,部分海外市场增长良好。7月自主新能源的海外市场份额提升到16%,俄罗斯8月零售较好,去库存压力减少,推动汽车出口持续提升。随着中国插混和普混等车型的出口力度加大,海外市场的自主品牌对国际品牌的冲击会逐步明显,按照近20年中国耐用消费品的出口强势增长的经验,自主新车和海外营销体系的建设将带动中国自主品牌在国际市场持续走强。随着月末海外销量和其它销售渠道数据的汇入,最后一周走势很强。4.调整2026—2027年减免车辆购置税新能源汽车产品技术要求对新能源车高质量发展促进巨大10月9日,工信部等三部门联合发布《关于2026—2027年减免车辆购置税新能源汽车产品技术要求的公告》,明确纯电动乘用车、插电式(含增程式)混合动力乘用车有关技术要求调整等情况。2026年1月1日起,列入《减免车辆购置税的新能源汽车车型目录》的车型,需符合公告要求。此次调整是为适应新能源汽车续航快速提升,发动机增程技术提升,确保政策与技术发展同步。同时,通过提高技术门槛,引导企业加大研发投入,淘汰落后产品,推动产业从规模扩张转向高质量发展,稳定企业对政策的长期预期。新技术要求将促进电池容量、混动系统等技术升级,优化驾乘体验,提升产品安全性与竞争力。严格的标准推动企业推出更高性能车型,满足消费者对长续航、低能耗的需求,扩大市场的同时助力绿色低碳发展,实现产业升级与消费升级的双赢。5.1-8月汽车行业利润率4.5%,汽车行业收入达6.8万亿元1—8月份,“两新”政策效应持续显现、全国统一大市场纵深推进,叠加去年同期低基数等多重因素作用下,规模以上工业企业利润同比增长0.9%,带动相关产品所在行业及链条行业效益向好。在汽车置换更新补贴政策带动下,2025年1-8月汽车生产2,083万辆,同比增长11%。2025年1-8月汽车行业收入68,049亿元,同比增长8%;成本59,889亿元,增8.2%;利润3,035亿元,同比下降0.3%;汽车行业利润率4.5%,相对于下游工业企业利润率6%的平均水平,汽车行业仍偏低。其中,8月的汽车行业收入8,856亿元,同比增长7.5%;成本7,832亿元,增长7.5%;利润298亿元,同比下降10%;汽车行业利润率3.4%,环比下降明显,相较去年8月的3.6%仍有下降,处于历年同期的利润历史低点。各地大力度推动“两新”政策落地实施,有效释放内需活力,消费品以旧换新政策加力扩围效果明显,汽车行业效益改善明显落后其它消费品。随着国家反内卷工作持续推进,对改善上游钢铁行业利润的促进效果也已经有所体现。部分上游行业企业财务费用为负值,压力集中在整车企业。因此中央及各级政府积极稳定燃油车消费,推动报废更新的实施良好。期待车市“油电同权”推动“油电同强”,未来汽车行业总体形势必能持续稳中向好。2025年8月世界汽车销量达到760万辆,同比增长6%,环比下降1%。随着中国车市的持续走强,2025年8月世界车市较2018年8月峰值大幅超越,处历年8月的峰值水平。2025年1-8月销量6,198万辆,同比增长6%。2025年1-8月全球汽车销量增长6%,其中中国汽车销量2,110万辆,增长12%;美国销量1,125万辆,增长3%;印度销量329万辆,下降6%;日本销量303万辆,增长6%;德国销量207万辆,下降3%。目前看中国市场最有活力,增速快。俄罗斯市场下滑严重,墨西哥的增速放缓,而南美的阿根廷等市场表现较好。2025年世界市场进一步分化,1-8月份中国车市达到世界汽车份额34%。2025年初,随着“两新”补贴政策超强支持,促进中国汽车销量回升,8月中国的世界份额回升到38%的较好水平,较去年提升4个百分点。中国自主品牌全面提升世界份额。比亚迪汽车、吉利汽车、奇瑞汽车和长安汽车等自主表现较强。近期的新能源发展迅速,中国自主车企走势较强,比亚迪汽车达到世界第6位,吉利汽车第9位,奇瑞汽车第11位。除了美国市场异常暂时较强和铃木等印度市场较好的因素促进,其它国际品牌份额全面较大的下滑。7.2025年1-8月中国占世界新能源车份额68%2025年1-8月世界广义新能源车销量达到世界汽车销量占比为28.2%,比2024年全年增长1.9个百分点,而狭义新能源车达到了22.3%的水平,其中纯电动车的占比达到15%,插电混动达到7.3%的汽车比例,新能源表现优秀。2025年1-8月世界新能源乘用车达到1,333万辆,同比增长32%。8月世界新能源乘用车达到182.9万辆,同比增长26%,环比增长4%。世界新能源车渗透率总体呈现快速提升趋势,2022年已经达到13%,2023年达到16%,2024年达到19.9%,2025年三季度渗透率达到24.4%。2025年8月新能源渗透率中,中国新能源渗透率达到48.2%,德国达到26.4%,挪威达到80.2%,英国31.9%,而美国仅有11.1%,日本仅有1.8%,因此世界新能源发展的不均衡性极为明显。今年1-8月美国新能源的销量104万辆,增速9%,相对近几年增速最低。由于即将实施高关税和新能源补贴即将取消的涨价担忧,美国新能源车8月销量16.4万辆,增长22%,且环比增22%。欧洲新能源乘用车今年1-8月销量226万辆,较去年同期增量47万辆,增长26%。初步统计欧洲新能源乘用车8月22.4万辆,增长29%。2025年8月自主新能源乘用车海外市场销量份额20.8%。由于自主新能源出口表现较好,因此自主新能源乘用车海外市场销量份额从2024年的14.7%,提升到今年1-8月的18.8%。随着中国新能源车普及到50%,其他国家的新能源追赶会逐步体现。2025年中国新能源乘用车世界份额67.6%,其中8月中国新能源乘用车世界份额继续保持68.7%的较高份额,较同期基本持平。2025年1-8月中国在世界纯电动车市场份额64.3%,较2024年基本持平。2025年1-8月中国在世界插电混动份额达到75.7%的超高水平,中国在世界插电混动市场呈现超强的表现。